クロスボーダーM&Aの成功に向けて:視点(2/3 ページ)

国内市場の成熟化に伴い、日本企業が海外企業を買収し成長を目指す、いわゆるクロスボーダーのM&Aが増加している。件数の増加に加え、1件当たりの買収金額も大きくなってきている。

案件成約が出世や評価報酬の決め手になるなら、なおさらである。他の投資家との競争から、高値を提示、先方に有利な条件をのんでしまう。首尾よく案件を買収できたものの、到底回収できない金額を払ってしまっている、成長の足かせとなる条件がついてしまっていることも少なくない。

(3)投資後コミットメントの不在

さらにこの悪い流れの中で、3つ目の要因が現れる。コミットメントの不在である。投資後、一体誰が経営にコミットするのか、曖昧になるケースが多い。役員以下メンバーは案件を検討するまでで、実際の投資後の事業運営は、事業部、ならびに海外の現地法人に任されることも多い。戦略づくりやありたい姿づくりから、ないしはM&A検討の初期の段階から巻き込まれていれば思い入れもあるが、このようなオークション案件でプロセスに入った場合は十分な議論もなく、そもそもシナジーの議論に参画していないことが多い。

押し付けられた感じをもったままでは経営はうまくいかない。コミットメントが十分でない中、シナジーの創出に向けた取り組みが進まず、場合によっては赤字を垂れ流すことになりかねない。最終的には、誰の責任なのか、なすりあいの中、撤退を余儀なくされる。

このような歴史を経て、M&Aを積極的に検討していない日本企業が多いのも真実だ。M&Aが悪いわけではない、戦略なきM&A、客観的な事業精査、やめる勇気、投資後のコミットメントがないのが失敗の要因なのである。

上述は最も悪いパターンの紹介であるが、うまくいかなかった事例では、これらの要因の少なくともどれか1つに関わっていることが多いのではないだろうか。

2、成功確率を上げるための3つのポイント

では、クロスボーダーM&Aの成功確率を上げるためには、どうすればよいのだろうか。成功のポイントは大きく3つ考えられる。

(1)明確なM&A戦略の立案とありたい姿の議論

そもそも、なぜM&Aをするのか。この問いに答えないままに、手段が目的化していることが多い。M&Aはあくまで手段ということを忘れてはいけない。成長戦略を検討議論する中で、海外の企業に何を求めるのか、顧客基盤なのか、販路なのか、技術なのか、人なのか、はたまたビジネスモデルなのかをしっかり見定め、買収後の絵姿を議論することが大前提である。戦略を明確にした上で、組むべき先のリストアップを事前に行っておくことが重要となる。そうすれば、投資銀行からの持込案件に飛びつくことなく、しっかりとした物差しを自社で持っておくことができる。

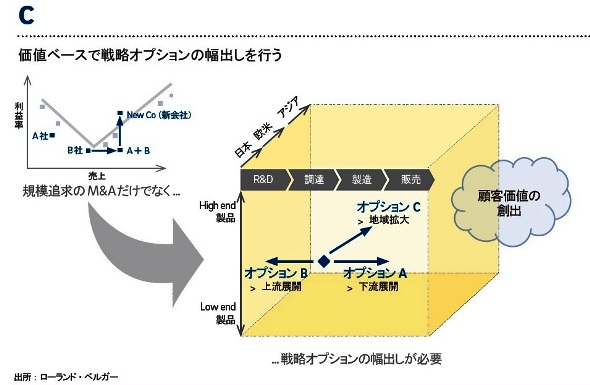

では、戦略検討に基づくありたい姿とは何か、検討の枠組みの例を紹介する。(図C参照)買収による規模拡大だけでなく、価値ベースの戦略検討が重要となってきている。自社事業を取り巻くバリューチェーンを描き、プレーヤーをマッピングし、自社のポジショニングを把握する。顧客動向、技術トレンドなど未来を構想し、その上で、大きな戦略を描く。「将来どのような価値を提供する会社になりたいか」「どのような戦い方で収益を獲得すべきか」「それは差別化できそうか」。

Copyright (c) Roland Berger. All rights reserved.