カーブアウトM&Aを成功に導く4要点 〜スピンオフ・インデックス変調を超えて〜:視点(1/2 ページ)

グループ内子会社や事業部門を戦略的に外部に切り出す「カーブアウト」の動きが拡がっている。企業マインドは確実に変わりつつある。

戦略的カーブアウトの隆盛

グループ内子会社や事業部門を戦略的に外部に切り出す「カーブアウト」の動きが拡がっている。「事業売却案件の4分の3は、慢性的な業績不振に対する資本市場からの圧力に屈した『消極売却』、消極売却の3分の2は、最適な売却時機を逸した『逸機売却』」と言われた2000年代初頭からおおよそ20年。企業マインドは確実に変わりつつある。

「カーブアウト」と言っても、子会社上場による「エクイティ・カーブアウト」、子会社全株式を親会社株主に配当として比例分配する「スピンオフ」、第三者へ売却する「トレード・セール」など、形態はさまざまだ。

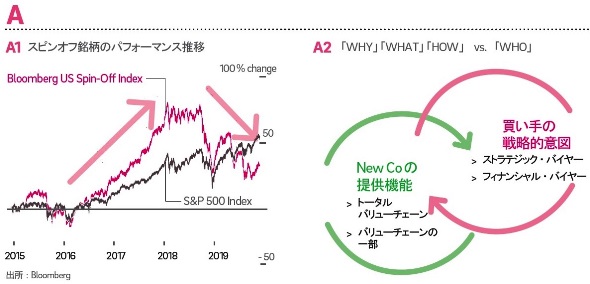

スピンオフ・インデックスの変調

過去3年以内のスピンオフ銘柄で構成される「Bloomberg US Spin-off Index」。2015年以降、ほぼ一貫してS&P 500を上回るパフォーマンスをあげてきたが、ここにきて変調をきたしている。(図A1参照)例えば、スイスに本社を構えるGarrett Motion。米Honeywell International輸送システム部門のスピンオフ(2018年10月)だが、スピンオフ以降の1年間で株価は45%値下がりするなど低調が続く。昨年末にはアスベスト関連債務を巡り、出自の米Honeywell Internationalを訴えた。

カーブアウトは、切り出す側(RemainCo)、切り出される側(NewCo)双方にとって、企業価値の創造手段にも毀損(きそん)手段にもなりうる。改めて、カーブアウトの要点を整理しよう。

1)WHY:目的を定義する

カーブアウトの目的はさまざまだ。複数事業から成る大企業は、コングロマリット・ディスカウントを回避すべく、事業ポートフォリオ再構築手段としてカーブアウトを活用する。これにより、RemainCoはコア事業への集中的な資源投下が、NewCoは成長資金の調達や機動力向上が可能になる。

一方、近年注目されるのが、新規事業創出を加速するカーブアウト。大企業の社内規格に適合しない有望事業を切り出し、外部の専門人財や資金の下で事業化を図ろうとするものだ。昨年9月、デンソーが医療IoT事業をカーブアウトし、ベンチャーキャピタルのBeyond Next Venturesをパートナーに新会社「OPExPARK」を設立したことは記憶に新しい。

2)WHAT:境界を設定する

次に、RemainCoと NewCoの線引き。実務的にはここが非常に難しい。いわゆる「Stand-Alone Issue」 の扱いだ。カーブアウト後のNewCoに知的財産権、ブランド、シェアードサービス、あるいは施設・設備の使用をどこまで認めるのか。認めればRemainCoの企業価値希薄化リスクが、認めなければ NewCoの企業価値毀損リスクが顕在化する。

売り手と買い手では、RemainCoとNewCoの線引きへの期待が根源的に異なる。 PMI初期段階(通常、12〜18カ月間)におけるTSAs(Transitional Service Agreements、移行サービス契約)締結など、売り手(RemainCo)、NewCo、買い手のWIN-WIN-WINマネジメントが鍵を握る。

Copyright © ITmedia, Inc. All Rights Reserved.