言うまでもなく、このセグメントの特徴は、「保険金(医療費)支払者と医療の受益者が異なる」という点だ。支払者である企業にとって最大の関心事は、「いかに従業員の満足度を落とさずに医療費を抑えるか」である。その点、民間病院に対するニーズも個人型医療保険加入者と大きく異なる。

デング熱に罹患(りかん)したとしても、アウトカムが変わらないのであれば、富裕層向け病院ではなく、医療費の抑えられる中間層向け病院を診療してもらいたい。ちょっとした風邪であれば、総合病院を受診せずにクリニックを受診してもらいたい。もっといえば、重症化する前に介入したい、病気にならないよう予防したい、予防に注力している医療機関と積極的に協業したい、というのが本音だ。

従って、民間医療保険加入者の9割以上を占めるこのセグメントの患者を獲得できるのは、「医療費抑制に貢献できる病院」ということになる。BDMSが「保険者払い」患者の増加に対応する必要がある、と強調しているのは、「企業型医療保険/自家保険加入患者の増加に対応すべく、これまでの自由診療型の総合病院モデルから、医療費抑制に貢献できる医療グループの転換を進める必要がある」というメッセージなのだ。

1.3 広域展開化

3つ目の構造変化として挙げられるのは、「広域展開化」だ。

インドネシアのSiloam Hospitalsは、2016年に、Siloam Hospitals Labuan Bajo、Siloam Hospitals Buton、Siloam Hospitals Samarindaの3つの病院を新たにオープンした。

Labuan Bajoはフローレス島(東インドネシア)にある人口10万人程度の港町、Butonは南東スラウェシ州にある人口30万人の島、Samarindaは人口80万人の東カリマンタン州の州都だ。

また、2017年以降にオープンが計画されている病院は、ジャカルタ(人口960万人)、ブカシ(2病院予定、同260万人)、ジェンバー(同200万人)、スマラン(同150万人)、ボゴール(同100万人)、バンカ島(同100万人)までが100万都市で、それ以外では、バンジャルマシン(同60万人)、ジョグジャカルタ(同40万人)、ルブクリンガウ(同20万人)、ソロン(同20万人)が挙げられている。

タイのBDMSグループは、傘下のPaolo Hospitalグループを通じて、2016年にRangsit、2017年にKaset(いずれもバンコク郊外)に展開予定だ。Bangkok Hospitalブランドとしては、2018年までにSurat Thani、チェンライという2つの州(いずれも州人口100万人)への展開を予定している。

人口10万人を超える都市への展開は、商圏としては十分な規模かもしれない。ただし、いずれのケースも、これまで主戦場としてきたジャカルタ(人口960万人)、バンコク(人口800万人)と比較すると、人口規模、経済規模で数分の1、もしくは数十分の1の都市への展開だ。当然ながら、病院のビジネスモデルも首都圏と同じでは成り立たない。総合病院の事業モデルを極めて乱暴に表現するなら、「診察収入(含検査収入)」「薬剤収入」「ベッド代」が3大収入源だ。その裏返しで、「人件費」「薬剤費」「(施設や機器の)減価償却費」が3大支出だ。地方都市への展開を考えるとき、「首都圏より1人当たり収入が多く稼げる」前提は想像しにくいだろう。

一方のコストサイドはどうだろうか。「人件費」は、平均的には首都圏と比べると低く抑えられるかもしれない。しかし、こと医師に関してはその逆になるケースも多い。地方での展開当初は、患者を集められるような目玉となる優秀な医師の存在が不可欠だ。通常こうした医師を地方で探すころは難しく、現実的には首都圏にあるグループ病院から派遣することになる。首都圏の基幹病院で「稼ぎ頭」である医師が、週に1〜2日地方に渡航して診察をすることは、むしろコスト高だ(もちろん、こうした医師は地方でも首都圏同様の診察費を請求しているケースが多い)。

また、外部から調達する「薬剤費」は、地方だからと言って抑えることは難しい。むしろ、インドネシアのような島国では、物流コストが高いため、首都圏よりコスト高になる可能性もある。また、施設や機器に関しても、土地代は抑えられたとしても、建物や医療機器への投資は、首都圏と同じものをそろえるとすれば、薬剤費同様、地方だからといって大きく下がる類のものではない。

「患者単価の上昇が見込みにくい一方で、コストを抑えるのは一筋縄ではいかない」、こうした問いに答えられるビジネスモデルが、広域展開では必要になるのである。

以上、従来の総合病院モデルに転換を迫る環境要因として大きく3つ取り上げた。全体としていえることは、これまでになく「コスト低減」、ひいては「医療費低減」圧力が高まっている、ということだ。従来、新興国のヘルスケア市場は、「先進国では医療費低減圧力から市場が頭打ちになる中、中長期的に成長が見込める有望な市場」という文脈で語られることが多かった。「成長が見込める有望な市場」であることは事実だ。しかし、もはや、伸びているから医療費低減圧力とは無縁、という環境ではない。むしろ、「医療費低減をもたらすことのできるプレイヤーが、伸びゆく有望市場の勝者となれる」、ということではないだろうか。

2. 新しいビジネスモデルの勃興

実際、これまでに名前を挙げてきたような総合病院グループは、こうしたトレンドを敏感に感じ取り、ビジネスモデルの転換を進めている。同時に、こうしたトレンドを機に、新たに市場参入をもくろんでいるプレイヤーも出現しはじめている。本章では、4つの個別プレイヤーの具体的な動きを紹介しながら、ASEANのヘルスケア市場で今後求められるビジネスモデル、機能を考察したい。

2.1 BDMS(タイ)

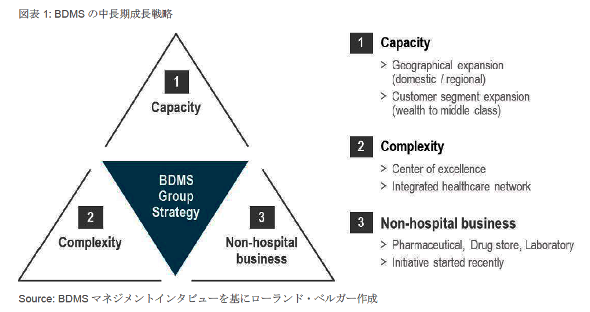

まずは、総合病院グループの雄であるBDMSを代表例に、大手グループの動きを紹介したい。BDMSは、中期戦略の中で、成長の柱として大きく3つを挙げている。

1つ目の柱は、「キャパシティの拡大」だ。具体的には、タイ国内および近隣国への「地域的なカバレッジの拡大」と、富裕層から中間層への「患者層カバレッジの拡大」の2つで構成される。この点に関しては、マネジメントの言葉を借りれば、「既に一通り完成」している。BDMSのタイ国内民間病院におけるベッド数シェア(2014年)は、国全体で16%に達している。

地域別にみると、バンコクで18%、中央部で17%、南部24%、北東部12%、北部5%と、どの地域にも満遍なく展開している様子が伺える。近隣国をみても、カンボジアに2病院1オフィス、バングラデシュに2オフィス、ベトナムに2オフィス、ミャンマーに2オフィスを構え、患者の取り込みを図っている。今後は上記4カ国での病院事業の拡大や、インドネシアやフィリピンなどの周辺国への参入も検討に挙がっているが、どちらかといえば周辺事業での展開(後述3つ目の柱)が優先される見込みだ。

Copyright (c) Roland Berger. All rights reserved.