クロスボーダーM&Aの成功に向けて:視点(1/3 ページ)

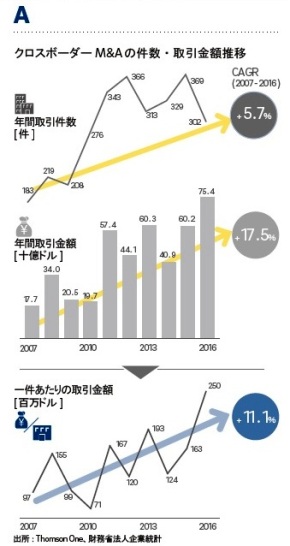

国内市場の成熟化に伴い、日本企業が海外企業を買収し成長を目指す、いわゆるクロスボーダーのM&Aが増加している。件数の増加に加え、1件当たりの買収金額も大きくなってきている。

国内市場の成熟化に伴い、日本企業が海外企業を買収し成長を目指す、いわゆるクロスボーダーのM&Aが増加している。件数の増加に加え、1件当たりの買収金額も大きくなってきている。(図A参照)

人口増加が見込まれる成長市場での売上を狙うだけでなく、相手先が有する顧客基盤、技術、優秀な人材獲得に向けて、さらには高収益のビジネスモデルの獲得を目指し、日本企業がさらなる成長、変革に向けて覚悟を持って臨んでいる。

一方、買収に伴う失敗例も取り沙汰されている。当初想定の買収シナジーが刈り取れず、そもそも高値で買収している結果、赤字が継続したり、経営のコントロールがうまく進まず、大幅損失の計上や、撤退を余儀なくされたりするケースもでてきている。

ボーダーレスに市場が進展し、国境を越えて戦いが繰り広げられる中、M&Aは一つの有効な手段である。失敗に懲りて立ち止まるのではなく、自社他社の失敗などからしっかりと学び、恐れることなく取り組むべきテーマである。

文化やビジネスプロセスの違いなど、海外企業相手のM&Aは難易度が高い。本号では、クロスボーダーM&Aにおける、失敗の要因を分析するとともに、成功確率をあげるためのポイントを紹介したい。

1、クロスボーダーM&Aの失敗要因

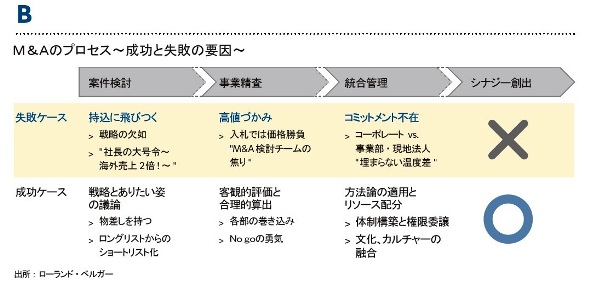

昨今のM&Aの失敗を見ると、大きく3つの要因が存在すると考えられる。

(1)持込案件への飛びつき

(2)高値づかみ

(3)投資後コミットメントの不在、に大別される。(図B参照)

具体的な流れで背景を含め説明する。

(1)持込案件への飛びつき

昨今、トップの意向として、海外売上を今の2倍に、海外売上比率を50%に、などと号令が飛んでいるのではないだろうか。海外部門の役員、各事業部の役員はこぞって、事業計画で海外の成長ストーリーを描く。ただし、海外での成長は当然のことながら簡単ではなく、自力では成長を刈り取れない。

そんな時、投資銀行からの提案が舞い込む。「外資のファンドがこのような案件を保有しているのだが、近々売却プロセスが開始する。オークションに参加しないか」。担当役員にとっては、渡りに船、買収してどのような成長を目指すのか深く議論することなく、案件ありきで早速検討に入る。流れに乗って首尾よく買収できたとしても、このような流れでのM&Aは成功確率が低い。自社の戦略がないため、買収の目的が曖昧で、シナジー創出が見込めないことが多いからである。

オークション案件が悪いわけではない、かつ投資銀行が悪いわけではない。自社の戦略がないままに、出物に飛びついてしまうことが成功確率を下げているのである。

(2)高値づかみ

次に2つ目の失敗にたどり着く。高値づかみである。

このオークション、他にも買収候補が存在する。当然、買収金額が極めて重要な要素になり、勢い事業計画の検討も上振れしてしまう。シナジーを過分に盛り込む。加えて、ここまで検討を進めてきた役員以下チーム内では「No go」(案件見送り)が言えない雰囲気が醸成されてしまう。事業精査を各種行い、ネガティブ要因を洗い出すものの、客観視できなくなるリスクが存在する。

Copyright (c) Roland Berger. All rights reserved.

ITmedia エグゼクティブのご案内

「ITmedia エグゼクティブは、上場企業および上場相当企業の課長職以上を対象とした無料の会員制サービスを中心に、経営者やリーダー層向けにさまざまな情報を発信しています。

入会いただくとメールマガジンの購読、経営に役立つ旬なテーマで開催しているセミナー、勉強会にも参加いただけます。

ぜひこの機会にお申し込みください。

入会希望の方は必要事項を記入の上申請ください。審査の上登録させていただきます。

【入会条件】上場企業および上場相当企業の課長職以上

アクセストップ10

- 「ごく普通の会社」がランサムウェア被害で直面した損失と再生の記録――菱機工業 小川弘幹氏

- 「社長、これだけは覚えておいて」――NTTグループ250人のトップが学んだ、有事の際の4つの定石

- 群馬の山で「国産レアアース」新鉱物4種発見 山口大が発表、国際鉱物学連合で承認

- 見つけにくい「心不全のリスク」が分かる血液検査 保険適用、自覚症状なくても受けて

- 「さっぽろ雪まつり」が開幕 サラブレッドなどの雪像や氷像、初日から観光客でにぎわい

- 「法律以前に、やるべきことがある」──ANA和田氏×SBT辻氏が語る、能動的サイバー防御の本質

- なぜコーポレートITはコスト削減率が低いのか――既存産業を再定義することでDXを推進

- 決算資料から読み解くサイバー攻撃被害の実態は? 1社当たり2億円超、数十億円規模に至る大きな影響も

- これも詐欺? セキュリティ導入時に起きる悲劇をなくせ──「登録セキスペ」で地方・中小企業を救うIPA

- ワカメ養殖でCO2削減 漁協がJブルークレジットで資金調達、規模拡大投資へ 淡路島

アドバイザリーボード

早稲田大学商学学術院教授

根来龍之

早稲田大学大学院国際情報通信研究科教授

小尾敏夫

株式会社CEAFOM 代表取締役社長

郡山史郎

株式会社プロシード 代表取締役

西野弘

明治学院大学 経済学部准教授